大切な方、身近な方が亡くなるとそのご家族や関係者の方達は様々な手続きや届出、申告等を行うことになります。これらの手続きや届出、申告等には期限が定められているものが数多くあります。

手続きをスムーズに行うためには、それぞれの各種の手続きについて具体的に把握しておくことが大切です。主な手続きの内容とスケジュールをご紹介します。

税理士・行政書士 大長正司

税理士・行政書士 大長正司

目次

相続手続き一覧

- 黄緑色:主な相続手続き

- 水色 :年金、社会保険の手続き

- 橙色 :税金の手続き

| 期限 | 必要な届出・手続き | 内容 |

|---|---|---|

| 7日以内・14日以内 | 死亡届・世帯主変更届の提出 | 死亡後7日以内に提出する(市区町村役場)。世帯主の変更届は14日以内に提出する(市区町村役場)。 |

| 速やかに | 相続財産の調査・確認 | 被相続人の財産(プラスの財産、マイナスの財産の全て)をもれなく調査、確認する。 |

| 相続人の調査・確認 | 被相続人と相続人の戸籍謄本を取得し、相続人を確定する。 | |

| 遺言書の確認 | 遺言書の種類を確認する。自筆証書遺言、秘密証書遺言は家庭裁判所に提出し、検認の手続きが必要。その後開封する。 | |

| 3か月以内 | 相続放棄・限定承認の申請 | 相続放棄は個人ごと、限定承認は全員で行う。死亡後3か月以内に申請する。 |

| 4か月以内 | 被相続人の準確定申告を行う | 死亡後4か月以内に被相続人の所得税の申告を行う(被相続人の住所地の所轄税務署)。 |

| 速やかに | 相続財産の評価を行う | 相続財産ごとに評価を行い、合計額を算出する。相続税がかかるか判断が必要。 |

| 遺産分割協議を行う | 相続人全員で遺産分割協議を行う。全員の合意が得られたら遺産分割協議書を作成する。 | |

| 10か月以内 | 相続税の申告・納付を行う | 被相続人の死亡日の翌日から10か月以内に被相続人の住所地の所轄税務署に申告書を提出し、納付する。 |

| 1年以内 | 遺留分減殺請求 | 一般的に、遺留分を侵害している他の相続人等に内容証明郵便を利用して遺留分減殺通知書を送付する。 |

死亡届の提出

「死亡届」は、亡くなった事実を知った日から7日以内に市区町村役場に提出しなければなりません。死亡届の記入者は、親族、同居人、後見人、家主等です。この死亡届を提出していなければ火葬の許可が下りませんのでご注意下さい。

この死亡届は、死亡診断書と1枚の用紙にセットになっています。左側が死亡届、右側が死亡診断書(死体検案書)となっています。

「死亡診断書」は、病気によって病院または自宅で亡くなった場合に、死亡を確認した医師から交付してもらいます。また、事故等の病気以外の理由で亡くなった場合には、「死体検案書」を交付してもらいます。

死亡届は、医師から死亡診断書(死体検案書)を受け取ったら、亡くなった方(故人)の本籍地か死亡地、届出人の住所地のいずれかの市区町村役場に提出します。提出時には届出人の印鑑が必要です。

死亡届を提出すると同時に「火葬許可申請書」を提出すると「火葬許可証」を受け取ることができます。この「火葬許可証」を火葬を行う際に火葬場に提出します。

死亡届と死亡診断書のセットの用紙は、この後の様々な相続手続きで必要になります。そのため、死亡届を提出する前に必ず何枚かコピーを取っておくことをおすすめします。

〈死亡から埋葬までの手続きの流れ〉

- 手続き1死亡診断書の受取り医師に死亡診断書を書いてもらいます。

- 手続き2死亡届、火葬許可申請書の提出亡くなったことを知った日から7日以内に死亡診断書を故人の本籍地、死亡地、届出人の住所地の市区町村役場に提出します。この時、火葬許可申請書も同時に提出します。

- 手続き3火葬許可証の発行死亡届、火葬許可申請書を提出すると、火葬許可証が発行されます。

- 手続き4火葬場の手続き火葬許可証を火葬場に提出します。

- 手続き5埋葬許可証の発行火葬後、火葬場で埋葬許可証を受け取ります。

- 手続き6埋葬許可証の提出火葬場で受け取った埋葬許可証を墓地に提出します。

世帯主変更届の提出

「世帯主変更届」は、世帯主が亡くなってから14日以内に故人の住んでいた市区町村役場に提出します。手続きする人は故人と同じ世帯の人で、提出時には運転免許証等の本人確認書類や印鑑等が必要です。

世帯主変更届の注意点として、届出は全員が必要というわけではありません。例えば、世帯が夫婦2人であった場合は、次の世帯主が明確であるため、この場合は届出は必要ありません。

届出の提出は、15歳以上の人が2人以上いる場合には必要です。例えば、遺族が故人の妻と15歳以上の子である場合は、どちらが世帯主になるか決定し変更届を提出します。遺族が故人の妻と15歳未満の子の場合は、世帯主変更届の提出は不要です。

誰が次の世帯主になるか明確ではない場合

(例えば、遺族が故人の妻と15歳以上の子どもの場合、遺族が15歳以上の子2人以上いる場合等)

「遺族が受けられる給付制度」についてもご覧下さい。

遺族が受けられる給付制度

遺族が受けられる給付制度

相続財産の調査・確認

遺産分割や相続税の申告等を行うためには相続財産を調査・確認し、もれなく全てを拾い出してまとめる必要があります。その際にプラスの財産だけではなく、マイナスの財産も確認しなければなりません。

例えば、プラスの財産とは現金や預貯金、不動産等のことで、マイナスの財産とは借金や税金や医療費の未払金等のことです。また、墓地や香典、死亡後に受け取った故人の年金等のように相続税の対象にならない財産もあります。

プラスの財産とマイナスの財産の全てを拾い出したら遺産目録を作成します。遺産目録は、相続人全員で共有します。遺産目録を作成しておくと、その後の遺産分割協議や相続税の申告の際に役立ちます。

仮に、マイナスの財産が多く相続放棄や限定承認の申請を行う場合には、死亡を知ったときから(死亡の時から)3か月以内に手続きしなければならないため、相続財産は早めに調査・確認することが大切です。

〈「プラスの財産」の例〉

- 現金、預貯金

- 有価証券(株式、国債、社債、投資信託等)

- 売掛金、貸付金等の債権

- 不動産(土地、家屋)

- 不動産上の権利(賃借権、抵当権)

- 自動車、貴金属、骨董品、家財道具等の動産

- 著作権、特許権、商標権等の知的財産権

- 受取人が「故人」の生命保険金 等

〈「マイナスの財産」の例〉

- 借入金(住宅ローン、クレジットカード等)

- 未納の税金

- 未払いの医療費

- 買掛金等の債務

- 保証債務

- 不法行為、債務不履行等の損害賠償債務 等

〈「相続財産とはみなされないもの」の例〉

- 香典、葬儀費用

- 死亡退職金

- 受取人が「故人以外」の生命保険金

- 墓地、墓石、仏壇、仏具等の祭祀(さいし)財産

- 遺族年金

- 一身専属的な権利(弁護士の資格等) 等

相続人の調査・確認

亡くなった人の財産を引き継ぐことができる相続人になれる人は、法律でその範囲が定められています。また、その後の遺産分割協議を行う際には、相続人全員が参加しなければならないため、相続人を調査・確認することは大切なことです。

実際に相続が発生した時、相続人となる人と相続できる割合の目安(法定相続分)は法律で決まっています(ただし、相続人同士の協議によって法定相続分と異なる分配をすることもできます)。

- 配偶者⇨常に相続人となります。ただし、法的な婚姻関係にない場合は相続人にはなれません。配偶者の相続分は、他の相続人が子の場合は1/2、直系尊属の場合は2/3、兄弟姉妹の場合は3/4と決められています。

- 第1順位⇨子(直系卑属)、子が亡くなっている場合は孫、孫が亡くなっている場合はひ孫が第1順位となり、また、非嫡出子(婚外子)や養子、胎児も相続人になります。非嫡出子や養子も相続分は実子と同じと定められています。

- 第2順位⇨父母、父母が亡くなっている場合は祖父母が第2順位となります。第2順位の直系尊属は、第1順位の直系卑属(子など)がいない場合に相続人となります。ただし、父母のどちらかか存命であれば祖父母は相続人になれません。また、養親も実親と相続分は同じです。

- 第3順位⇨兄弟姉妹、兄弟姉妹が亡くなっている場合は甥、姪が第3順位となります。第1順位の直系卑属(子など)、第2順位の直系尊属(父母など)もいない場合に相続人になります。異母兄弟のように血のつながりが1/2の兄弟姉妹の相続分は、同じ両親の兄弟姉妹の1/2となります。

相続欠格:法定相続人であっても、被相続人を殺害した者や脅迫等によって遺言書を書かせた場合等は自動的に相続分を失います。

排除:法定相続人であっても、被相続人に虐待を行っていた場合など家庭裁判所に申し立てられたことによって相続権を剥奪されることがあります。

相続人を調査・確認するためには、現在の戸籍情報が全て記入されている戸籍謄本(戸籍全部事項証明書)が必要です。戸籍謄本を請求できる人は、配偶者や直系尊属、直系卑属等です。

「死亡時」から「出生時」をたどっていき、全ての戸籍謄本を取る必要があります。その際に日付が全てつながっているか確認することが大切です。

戸籍は、本籍地のある市区町村役場の窓口で取ることができます。また、本籍地が遠方の場合で窓口に行くことができない時は郵送で請求し取得することができます。ただし、被相続人が転籍等によって本籍地が変更されている場合には、それぞれの市区町村役場でそれぞれの戸籍を取る必要があります。

- 戸籍謄本:戸籍の原本を写した世帯員全員分の証明書のことで、氏名、生年月日、出生地等の全員のすべての情報が記載されています。

- 戸籍抄本:戸籍謄本の中から一部の人(全員ではなく1人以上を指定)の情報のみ写した証明書のことをいいます。

- 改製原戸籍謄本:昭和、平成の法令によって戸籍は改製されましたが、その改製前に作成された戸籍のことをいいます。

- 除籍謄本:婚姻や死亡等によって、在籍する人がすべていなくなった戸籍の写しのことをいいます。

税理士・行政書士 大長正司

税理士・行政書士 大長正司

遺言書の確認

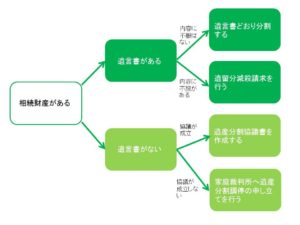

相続においては、遺言書があるかないかによって、その後の相続に関する手続きに大きな影響を与えます。それは、遺言書の有無によって相続手続きの進め方や方向性が大きく異なるからです。

遺言書がある場合には、遺言書の内容に従って相続財産を分配することになります。遺言書がない場合には、相続人全員が参加して遺産分割協議を行い相続財産の分配方法を決める必要があります。

そのため、遺言書があるかどうかを速やかに確認しなければなりません。たとえ遺言書があることを知らされていなかった場合でも遺言書が残されている可能性もあります。自宅や銀行の貸金庫、施設等の被相続人が過ごした場所等を確認してみましょう。

公正証書遺言を残していた場合には、最寄りの公証役場で遺言書の有無を検索することができます(平成元年以降に作成された公正証書遺言について)。

遺言書の必要性について、作成しておきたいケースとは?普通方式、特別方式についても解説

遺言書の必要性について、作成しておきたいケースとは?普通方式、特別方式についても解説

遺言書の種類

遺言書には、「自筆証書遺言」、「公正証書遺言」、「秘密証書遺言」の3種類があります。

- 自筆証書遺言:すべて本人(被相続人)が自筆で書き、押印して作成します。保管も自分で行います。定められた形式で書かなければ無効になります。

- 公正証書遺言:本人(被相続人)が口述した内容をもとに公証人が作成します。公証役場で保管されます。

- 秘密証書遺言:本人(被相続人)が作成した遺言書を公証人に証明してもらいます。ただし、形式に不備がある場合は無効になります。

「公正証書遺言」もご覧下さい。

公正証書遺言は安全で確実。手続きの流れや費用、メリット・デメリットを解説します

公正証書遺言は安全で確実。手続きの流れや費用、メリット・デメリットを解説します

自筆証書遺言は、遺言事項と添付書類である財産目録で構成されています。遺言事項については、自筆で書かなければいけませんが、財産目録に限りワープロ等(パソコン)で作成した書面も認められるようになります(平成31年1月13日より)

3種類の遺言書の特徴「遺言書の種類」もご覧下さい。

遺言書(普通方式)の種類について。自筆証書遺言、公正証書遺言、秘密証書遺言を比較

遺言書(普通方式)の種類について。自筆証書遺言、公正証書遺言、秘密証書遺言を比較

遺言書の検認について

自筆証書遺言や秘密証書遺言(公正証書遺言以外の遺言)が見つかった場合には、家庭裁判所で「検認」という手続きを行わなければなりません。

自筆証書遺言と秘密証書遺言は、検認の手続きが必要です。

「検認」とは、遺言書の内容や存在を裁判所に確認してもらうための手続きのことをいいます。自筆証書遺言の場合には偽造や変造、毀損等のおそれがあるため、このようなことを防ぐために行います。仮に、遺言書が封入されていなかったとしても検認は必要です。

税理士・行政書士 大長正司

税理士・行政書士 大長正司

家庭裁判所の検認手続きの流れ

- 手続き1検認の申し立て家庭裁判所へ検認の申し立てを行います。遺言者(故人)の住所地を管轄する家庭裁判所に遺言書検認申立書を提出します。

- 手続き2検認期日の通知検認の日時が確定すると、家庭裁判所から相続人および利害関係者に通知されます。

- 手続き3遺言書の検認検認日当日、家庭裁判所で相続人の立会いのもと遺言書が開封されて検認が行われます。

- 手続き4検認済証明書の作成遺言書の内容等を確認後、検認済証明書が作成されます。検認済証明書付きの遺言書を受け取ります。

〈「検認」手続きの必要書類〉

- 遺言者(故人)の出生時から死亡時までの全ての戸籍謄本

- 相続人全員の戸籍謄本

- 遺言者(故人)の子が死亡している場合は、その子の出生時から死亡時までの全ての戸籍謄本

一般的に、家庭裁判所に検認を申し立ててから検認済証明書付きの遺言書を受け取るまでに1~2か月程度かかります。手続きは早めに行うようにしましょう。

相続放棄・限定承認の申請

相続財産の中にマイナスの財産が多く含まれている場合、そのマイナスの財産を相続しないですむように「相続放棄」、「限定承認」という手続きを行うことが認められています。

相続放棄や限定承認は、原則として相続を知ってから(死亡後)3か月以内に行わなければなりません。ただし、3か月以内に判断ができない特別な事情等がある場合には家庭裁判所に申請することによりその期間を延長することが可能です。

相続放棄とは

預貯金や不動産等のプラスの財産が少なく、多くの借金等のマイナスの財産が多額にある場合に、相続人にとってこれらを全て引き継ぐことは不利であり、酷なことです。

そこで、相続に関する全ての権利や義務を放棄できる「相続放棄」という手続きを行うことができます。

相続放棄の手続きは、相続を知った時から被相続人(亡くなった人)の住所地の家庭裁判所に相続放棄申請書を提出します。相続放棄は相続人がそれぞれ個別に行うことができ、他の相続人の合意等は不要です。

相続放棄を申請すると原則として撤回することはできないため、手続きを行う前に十分検討する必要があります。

税理士・行政書士 大長正司

税理士・行政書士 大長正司

限定承認とは

「限定承認」とは、プラスの相続財産の範囲内でマイナスの相続財産を相続するという方法です。仮に、まだ分からない負債がでてきたとしてもプラスの相続財産の範囲内で処理することが可能です。

限定承認の手続きを行うためには、相続人全員の合意が必要です。相続人の中に相続放棄した人がいる場合は、その人を除いた他の相続人全員の合意があれば手続きを行うことができます。

限定承認の手続きは、相続人全員で共同で行い、被相続人の住所地の家庭裁判所に相続限定承認申請書を提出します。

- 単純承認:全ての財産や債務を引き継ぎます。

- 限定承認:プラスの財産の範囲内で債務を引き受けます。

- 相続放棄:全ての財産や債務を引き継ぎません。

被相続人の準確定申告

被相続人に所得があり確定申告を行う必要がある場合には、1月1日から死亡日までの所得を計算して法定相続人が被相続人(亡くなった人)に代わり所得税の確定申告の手続きを行う必要があります。この手続きのことを「準確定申告」といいます。

申告期限は、相続の開始を知った日の翌日から4か月以内で、被相続人の住所地の所轄税務署に確定申告書の第一表、第二表、付表等を提出します。

準確定申告を行った結果、所得税を納めることとなった場合は法定相続人が負担することになりますが、その税金は債務として相続財産から差し引くことができます。逆に、還付される場合(税金が戻ってくる)には法定相続人が受け取ることになり、相続財産に含めなければなりません。

〈準確定申告が必要な主なケース〉

- 個人事業主として事業を営んでいた。

- 給与収入が2,000万円を超えていた。

- 2か所以上から給与収入があった。

- 給与所得者で年末調整を行っていない。

- 給与所得や退職所得の他に20万円を超える所得があった。

- 公的年金を受給していた。

- 医療費控除を受ける。

- 住宅借入金等特別控除を受けていた。

税理士・行政書士 大長正司

税理士・行政書士 大長正司

相続財産の評価について

相続税額を算出するためには、まずは相続財産の価値がどのくらいあるのかを評価して計算します。相続財産には、現金や預貯金、土地や建物等の不動産、株式や債券等の金融商品、貴金属や骨董品等があります。

現金は手元にいくらあるか、預貯金は残高がいくらかを調べれば把握できますが、不動産や株式、骨董品等は簡単にその評価額は分かりません。そこで、これらの相続財産を評価するために国税庁の財産評価基本通達に基づいて相続財産の種類ごとに評価額を計算します。

相続財産は、原則として相続開始日(被相続人の亡くなった日)の時価で評価します。おおよその相続財産を早めに評価することができれば、その後の遺産分割協議や相続税の申告等の相続手続きがすすめやすくなります。

〈主な相続財産の評価方法〉

- 現金⇨相続発生日に手元にある金額

- 普通預金⇨相続発生日の残高

- 定期預金⇨相続発生日の残高+利息(源泉徴収税額を控除)

- 外貨預金⇨相続発生日のTTB(対顧客直物電信買相場)で円換算した金額

- 宅地(市街地にある宅地)⇨路線価方式(路線価によって評価する)

- 宅地(郊外や農村地にある宅地、農地等)⇨倍率方式(固定資産税評価額によって評価する)

- 家屋⇨自用家屋は固定資産税評価額と同額、貸家は固定資産税評価額の70%相当額

- 上場株式⇨相続発生日の属する月の毎日の最終価格の月平均額等から最も低い額

- 非上場株式⇨会社の規模などによって定められた評価方式に従う(原則的評価方式・特例的評価方式)

- 国債、社債等⇨発行価格等から評価する

- 貴金属、骨董品等⇨専門家による鑑定価格、売買実例価格等

- ゴルフ会員権⇨相続発生日の取引価格の70%相当額

- 金⇨相続発生日の取引価格

- 自動車⇨中古自動車販売業者等による査定額等から評価

- 生命保険⇨死亡保険金は受取金額(非課税枠あり)、生命保険契約に関する権利は解約返戻金相当額

- 死亡退職金⇨受取金額(非課税枠あり)

相続財産の評価方法

相続財産の評価方法

遺産分割協議について

「遺産分割協議」とは、被相続人の遺言書が存在しない場合に、原則として相続人全員で相続財産について具体的に相続人の誰がどの財産を引き継ぐのかを話し合いで決める協議のことをいいます。

「遺産分割協議について」もご覧下さい。

遺産分割協議について

遺産分割協議について

一般的に、相続人や相続財産の調査・確認等が終わったら遺産分割協議を開始することになります。相続人のうち1人でも遺産分割協議に不参加の人がいると遺産分割協議は無効になってしまいます。

未成年者や認知症等で判断が不十分な人がいる場合は、親権者または特別代理人、成年後見人等本人に代わって協議に参加します。遺産分割協議は、相続人のうち誰かが遠方に住んでいる等で1か所に集まって話し合いを行うことが困難なケースもあります。

「遺産分割の方法について」もご覧下さい。

遺産分割の方法と寄与分・特別受益について

遺産分割の方法と寄与分・特別受益について

このようなケースでは、電話やメール、手紙等の方法を活用して協議をすすめることも可能です。遺産分割協議が完了した際に遺産分割協議書を作成しますが、この遺産分割協議書は全員が署名し、押印しなければなりません。

「遺産分割協議書とは」もご覧下さい。

遺産分割協議書とは?作成方法や注意点について解説します

遺産分割協議書とは?作成方法や注意点について解説します

遺産分割協議は、遅くても相続税の申告・納付期限である相続発生日の翌日から10か月以内にはまとまっている必要があります。期限内に申告・納付できなければ配偶者の税額軽減等の6種類の税額控除の適用や小規模宅地等の特例などが受けられなくなるため注意が必要です。

この場合は、相続税の申告・納税期限(10か月以内)までにいったん申告・納税を済ませます。その際、「申告期限後3年以内の分割見込書」を提出します。

その後、分割協議が完了したら相続税を再度計算し直し、例えば税金を納めすぎていた場合には、分割の日の翌日から4か月以内に是正の請求を行います。

要件を満たしていれば特例の適用を受けることができ、税金が還付されます。是正の請求や修正申告の期限は相続税の申告・納付期限から3年以内のため期限には注意しましょう。

「遺産分割協議の不調(調停・審判分割)」もご覧下さい。

遺産分割協議が不調、まとまらないときの分割方法(調停・審判分割)について解説

遺産分割協議が不調、まとまらないときの分割方法(調停・審判分割)について解説

相続税の申告・納付

一般的に、課税価格の合計額が基礎控除額以下であれば相続税はかかりませんが、課税価格の合計額が基礎控除額を超えた場合には相続税がかかります。

相続税の基礎控除額= 3,000万円 + 600万円 × 法定相続人の数

| 法定相続人の数 | 基礎控除額 |

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

「相続税について」もご覧下さい。

相続税について。申告期限、延納・物納制度、ペナルティーについて解説します

相続税について。申告期限、延納・物納制度、ペナルティーについて解説します

この場合には、相続税について申告・納付が必要になります。相続税の申告・納付については、相続発生日の翌日から10か月以内に被相続人(亡くなった人)の住所地の所轄税務署に相続財産を受け取った相続人が手続きを行います。

期限までに相続税を納付できなかった場合には、延滞税や無申告加算税等の税金がかかるため注意が必要です。仮に申告期限までに遺産分割協議が終わらなかった場合も、相続発生日の翌日から10か月以内に申告・納付しなければなりません。

この場合には、とりあえず申告・納付を済ませ、後日、遺産分割がまとまった日の翌日から4か月以内に是正の請求の手続きを行います。

遺産分割がまとまり配偶者の税額軽減や小規模宅地等の特例を受けることができれば、是正の請求によって相続税が還付されます。ただし、この場合には相続税の申告期限から3年以内に遺産分割が完了しなければなりません。

相続税の納付は、基本的に税務署か金融機関の窓口で、現金で一括納付しますが、現金一括納付が困難な場合には分割払い(延納)や物納が認められる場合もあります。

「相続税の計算方法」もご覧下さい。

相続税の計算方法

相続税の計算方法

〈延納が認められるための要件〉

- 相続税額が10万円を超えている場合。

- 相続税の申告・納付期限までに申請書を提出し許可された場合。

- 担保を提供した場合(延納税額が100万円以下、かつ、延納期間が3年以下の場合は担保の提供は不要)。

〈物納できる財産と順位〉

- 上場株式、国債、地方債、不動産および船舶(担保権が設定された不動産を物納することはできません。)

- 社債及び非上場株式、並びに証券投資信託または貸付信託の受益証券

- 動産(不動産以外の家財等)

遺留分減殺請求について

遺留分とは

「遺留分」とは、兄弟姉妹以外の法定相続人に認められる最低限の遺産を取得できる権利のことです。遺留分の割合は、被相続人(亡くなった人)の財産の1/2(直系尊属のみが相続人の場合は1/3)です。

具体的な遺留分の割合

| 相続人 | 遺留分の全体の割合 | 各相続人の遺留分の割合 | |

|---|---|---|---|

| 配偶者 | その他の相続人 | ||

| 配偶者のみ | 1/2 | 1/2 | ー |

| 子のみ | – | 1/2を人数で等分 | |

| 配偶者と子 | 1/4 | 1/4を人数で等分 | |

| 配偶者と親 | 1/3 | 1/6を人数で等分 | |

| 配偶者と兄弟姉妹 | 1/2 | ー | |

| 直系尊属のみ | 1/3 | ー | 1/3を人数で等分 |

| 兄弟姉妹のみ | なし | ー | なし |

遺留分減殺請求とは

「遺留分減殺請求」とは、遺留分を侵害された相続人が受遺者(遺言によって財産を取得した人)や受贈者(贈与によって財産を取得した人)等の遺留分侵害者に対して、遺留分を取り戻すために請求する手続きのことをいいます。

一般的に、遺留分侵害者に内容証明郵便にて遺留分減殺通知書を送付します。相手に連絡がとれない等の場合には、遺留分減殺調停(家庭裁判所)を起こすことができます。さらに、調停でも話がまとまらない場合には、遺留分減殺請求訴訟を起こすこともできます。

遺留分減殺請求は、相続開始および遺留分の侵害を知った日から1年以内かつ相続開始から10年以内に行う必要があります。また、遺留分の権利は放棄することもできます。

税理士・行政書士 大長正司

税理士・行政書士 大長正司