「小規模宅地等の特例」は、上手に活用することによって、相続税を大幅に節税できる可能性のある制度です。

この小規模宅地等の特例は、実際に相続が起こった後において宅地の評価を行う際に活用できる制度ですが、生前に準備しておくことで効果的な相続対策ができることもあります。

小規模宅地等の特例について詳しく知りたい方は、こちら↓をご覧ください。

小規模宅地等の特例とは?土地の評価を下げて相続税を減らす方法

小規模宅地等の特例とは?土地の評価を下げて相続税を減らす方法

今回は、「小規模宅地等の特例」を活用した相続税対策(生前贈与)についてご紹介します。

目次

小規模宅地等の特例を活用した相続対策(生前贈与)

小規模宅地等の特例は、あくまでも相続税における宅地の評価の特例なので、宅地を贈与する時の評価には適用できません。

ただし、相続税対策として活用することができます。

それは、相続が起こった際に、最も有利となる宅地を選択できるように、事前に準備しておくことです。

贈与をする時には、あらかじめ小規模宅地等の特例の対象となる土地を外しておくことが、相続税対策に繋がります。

注意点としては、家屋などの贈与によって、その敷地が小規模宅地等の特例の対象地でなくなることもあるということです。

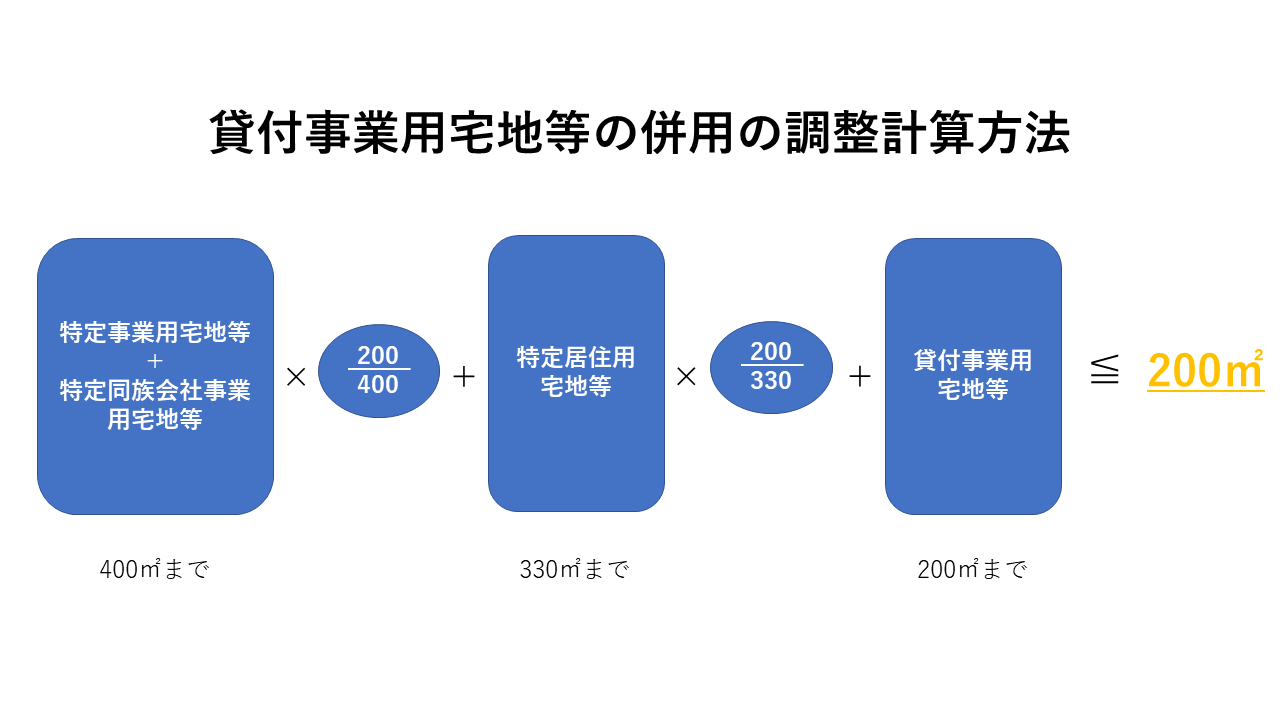

貸付事業用宅地等の併用の調整計算について

特定居住用宅地等が330㎡未満のケースで、貸付事業用宅地等がある場合には相続税の申告において貸付用と併用することを検討してみてください。

貸付事業用と併用する場合には、適用対象面積計算について次の画像の計算式による調整を行います(200㎡が限度とされています)。

併用するしないについては、シミュレーションを行い十分に検討しておきましょう。

一次相続だけでなく二次相続も検討する

最初の相続(一次相続)の時に最も有利な宅地でこの特例の適用を受ける場合、誰が適用を受けるのかがポイントです。

もし、配偶者が適用を受けた場合は、その配偶者が亡くなった時(二次相続)、初めて子が特例の適用を受けることになります。

ここで大切なことは、配偶者にはもともと法定相続分までの財産の取得は相続税を払わなくてよいため(配偶者の税額軽減)、この小規模宅地等の特例の適用を受ける必要はないということです。

父母と子が生計を一にしていれば、330㎡×80%の減額特例を父と母の両方の相続時に受けることが可能です。

この場合、一次相続と二次相続を併せて660㎡の宅地が80%減額されるため、相続税の節税効果はとても高いことがわかります。

そのため、生前贈与を行う場合に、後継者が一次相続、二次相続において最も有利な宅地で、小規模宅地等の特例の適用を受けることができるように、宅地等の生前贈与をご検討ください。

土地の所有者への贈与による相続対策

①土地の所有者以外が賃貸経営しているケース

被相続人が所有している土地で、生計一ではない親族が賃貸経営を行っている場合、その土地は貸付用地には該当しません。

そのため…

- 事前にその親族から賃貸建物を贈与してもらう

- 事前にその親族から購入しておく

そうすれば、その宅地について貸付事業用宅地として200㎡まで50%の減額を受けることができます。

②出資割合が50%以下の同族会社が利用しているケース

被相続人が使用している土地について、親族が役員である会社が事業用として使用しているケースで同族関係者のその会社への出資割合が50%以下の場合には次のように検討できます。

- 50%超になるように株式等を贈与してもらう

- 50%超になるように株式等を購入しておく

そうすれば、その会社は特定同族会社となり、特定同族会社事業用宅地等として400㎡まで80%の減額を受けることができます。

ただし注意点としては、取得者がその会社の役員でなければ適用を受けることはできません。

小規模宅地等の特例の制度を考慮した生前贈与は、決して簡単なものではありません。

相続税対策、生前贈与についてご不明な点がございましたら、静岡相続手続きサポートセンターにお問い合わせください。