税理士・行政書士 大長正司

税理士・行政書士 大長正司

相続税の計算は複雑で分かりにくく手間のかかる作業であるため、一般的に相続税の申告は税理士に依頼される方が多いです。

ただし、相続税の計算方法の流れを理解しておけば、早めに相続税がかかるかかからないかをある程度判断することが可能であり、また、相続財産の調査や遺産分割協議等その後の相続手続きがすすめやすくなります。

相続税の計算は、以下5つの順序で行います。

目次

STEP① 各相続人が取得する相続財産の課税価格を計算する

第一段階として、各相続人の相続財産の課税価格を計算します。まず最初に、相続財産を評価し相続人ごとの本来の相続財産の総額を計算し、次に、この本来の相続財産に「みなし相続財産」を加算します。

次の手順として、「非課税財産」や「債務・葬式費用等」を確認します。本来の相続財産とみなし相続財産からこれらの非課税財産や債務(借入金、未払金等)・葬式費用を差し引くことができます。

ただし、葬式費用について、香典返しの費用や初七日、四十九日法要等の費用は認められません(控除できません)。

非課税財産とは、財産の性質や国民感情等に配慮しているため相続税がかからない財産です。

以下は、非課税財産の例です。

- 墓地や墓石、仏壇、仏具、仏像、香典収入等

- 相続人が取得した生命保険金のうち、「500万円×法定相続人の数」の金額

- 相続人が取得した死亡退職金のうち、「500万円×法定相続人の数」の金額

- 国、地方公共団体、特定の公益法人等に寄付した財産(一定の要件を満たすもの)

そして最後に、「相続開始前3年以内に贈与された財産」や「相続時精算課税制度の適用を受けた贈与財産」がある場合はこれらも加算します。

〈各相続人の課税価格の計算方法(まとめ)〉

STEP② 課税価格の総額を計算する

STEP①で計算した各相続人の課税価格全員分を合計します。次に、その合計額から基礎控除額を差し引くと「課税価格の総額」を計算することができます。この課税価格の総額が0かマイナスの場合は相続税はかかりません。

| 法定相続人の数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

STEP③ 相続税の総額を計算する

STEP②で算出した課税価格の総額を、各相続人が法定相続割合で相続したものと仮定して、各相続人の相続分に応じた取得額を計算します。

法定相続分の割合

| 法定相続人の現状 | 法定相続分 | ||||

|---|---|---|---|---|---|

| 配偶者 | 配偶者以外 | 配偶者 | 子 | 父母 | 兄弟姉妹 |

| あり | なし | 1 | – | – | – |

| 子あり | 1/2 | 1/2 | – | – | |

| 父母あり | 2/3 | – | 1/3 | – | |

| 兄弟姉妹あり | 3/4 | – | – | 1/4 | |

| なし | 子あり | – | 1 | – | – |

| 父母あり | – | – | 1 | – | |

| 兄弟姉妹あり | – | – | – | 1 | |

上記で計算した取得額に税率(下記相続税の速算表より)をかけて各相続人の課税額を算出します。

相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

上記で計算した各相続人の課税額を合計し相続税の総額を算出します。

STEP④ 各相続人の相続税額を計算する

各相続人の相続税額は、STEP③で計算した相続税の総額にSTEP①で計算した「各相続人が取得する財産の課税価格」を「課税価格の合計(相続人全員分)」で割ったものをかけると算出できます。

〈各相続人の相続税額を算出する計算式〉

さらに、このSTEP④で一定の相続人と受遺者には、相続税額が2割加算されるため注意が必要です。

税理士・行政書士 大長正司

税理士・行政書士 大長正司

STEP⑤ 各相続人の納付税額を計算する

相続人が一定の条件を満たすとそれぞれの相続税額から、さらに控除できる税額軽減措置があります。この税額軽減措置である「税額控除」は、贈与税額控除、配偶者の税額軽減、未成年者控除、障害者控除、相次相続控除、外国税額控除の6種類あります。

このSTEP⑤では、STEP④で計算した各相続人の相続税額から各種税額控除を差し引くことによって、各相続人の納付税額を算出します。この税額控除の結果、相続税額が0円になっても相続税の申告は必要です。

相続税の税額控除(税額軽減措置)について

相続税には6種類の税額控除があります。各相続人の相続税額からこの税額控除額を差し引いた金額が最終的に納付する相続税額となります。

6種類の税額控除について、以下ご説明します。

贈与税額控除

相続開始前3年以内に被相続人(亡くなった人)から贈与を受けた財産がある場合は、贈与を受けた相続人の相続税の課税価格に贈与分の財産の贈与時の時価が加算されますが、贈与税を納付している場合は相続税額からその贈与税額が控除されます。

〈控除額の計算式〉

配偶者の税額軽減

配偶者が相続する財産が、「1億6,000万円」か「配偶者の法定相続分」のいずれか多いほうまで相続税はかかりません。

〈軽減される税額の計算式〉

軽減される税額 = 相続税の総額 × ㋐ または ㋑ のうち少ない金額 / 相続税の課税価格の合計額

㋐相続税の課税価格の合計額に法定相続分を乗じて計算した額(1億6,000万円未満のときは、1億6,000万円)

㋑配偶者の課税価格

未成年者控除

法定相続人に未成年者(20歳未満)がいる場合、未成年者が20歳に達するまでの年数1年につき10万円が控除されます。

〈控除額の計算式〉

控除額 = 10万円 × 満20歳になるまでの年数(端数切り上げ)

※控除額が相続税額を超える場合、控除しきれない額を扶養義務者の相続税額から差し引くことができます。

障害者控除

法定相続人が障害者の場合、その対象者の年齢が85歳に達するまでの年数1年につき10万円(特別障害者は20万円)が控除されます。

〈控除額の計算式〉

- 一般障害者の控除額 = 10万円 × 満85歳になるまでの年数(端数切り上げ)

- 特別障害者の控除額 = 20万円 × 満85歳にまるまでの年数(端数切り上げ)

相次相続控除

今回の相続開始前10年以内に被相続人が相続または遺贈によって財産を取得し相続税が課されていた場合に、その被相続人から相続または遺贈により財産を取得した人の相続税額から一定の金額が控除されます。

外国税額控除

相続によって取得した国外財産について、外国で相続税に相当する税金が課税されていた場合、国内の相続税額から一定の金額を控除できます。

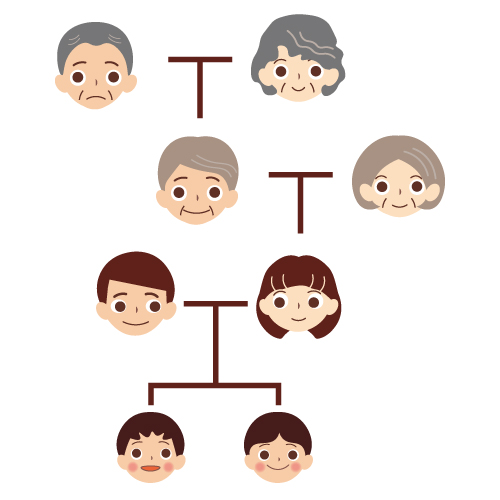

【具体例】 相続税の計算

それでは、上記でご説明したSTEP①からSTEP⑤の相続税の計算方法をもとに、具体的な例を用いて相続税の計算の流れをご説明します。

被相続人(夫)、妻、長男、次男 の家族の例です。

妻の相続財産 :土地 2,000万円(小規模宅地等の特例は適用済み)、建物 1,800万円、住宅ローン(債務) 1,500万円

長男の相続財産 :現金 1,000万円、現金(相続開始前3年以内の贈与分) 600万円(200万円の贈与×3年分→贈与税9万円×3年=27万円納付)

次男の相続財産 :現金 400万円、生命保険 3,500万円

【具体例】 STEP① 各相続人が取得する相続財産の課税価格を計算する

STEP①では、各相続人の相続財産の課税価格を計算します。

下記の計算式を用いて計算します。

〈各相続人の課税価格の計算方法(まとめ)〉

【具体例】 STEP② 課税価格の総額を計算する

次に、課税価格の総額を計算します。

STEP①で計算した各人の相続財産の課税価格を合計し、基礎控除額を差し引きます。

2,300万円(ア) + 1,600万円(イ) + 2,400万円(ウ) = 6,300万円

基礎控除額 = 3,000万円 + 600万円 × 3名 = 4,800万円

したがって、上記計算より課税価格の総額は以下となります。

6,300万円 - 4,800万円 = 1,500万円…(エ)

【具体例】 STEP③ 相続税の総額を計算する

まず、法定相続割合を確認します。法定相続割合は以下です。

妻 ・・・ 1/2

長男 ・・・ 1/2 × 1/2 = 1/4

次男 ・・・ 1/2 × 1/2 = 1/4

次に、各相続人が法定相続割合で取得したものとして、それぞれの課税額(相続税額)を計算します。

したがって、相続税の総額は以下となります。

75万円 + 37万5千円 + 37万5千円 = 150万円…(オ)

【具体例】 STEP④ 各相続人の相続税額を計算する

各相続人の相続税額は、以下の計算式を用いて計算します。

〈各相続人の相続税額を算出する計算式〉

【具体例】 STEP⑤ 各相続人の納付税額を計算する

最後に、相続税の税額控除(税額軽減措置)を検討し、STEP④で計算した相続税額から各種控除額を差し引いて納付税額を算出します。

したがって長男の納付税額は、38万円(STEP④)- 27万円(贈与税額控除) = 11万円となります。

したがって次男の納付税額は、STEP④より 57万円1千円となります。