相続税の申告は一般的に複雑なケースが多く、専門家でも作成や判断に悩むことがよくあります。

このように、高度な専門知識が必要な相続税の申告ですが、その申告書とはどのような種類があり、どんな手順で作成していくのかこれからご紹介します。

相続税の申告書一覧

相続税の申告書は、第1表から第15表まであります。

付表や別表などを含めるとかなりの枚数になります(申告書はすべて記入する必要はなく、相続財産等に応じて必要な書類を記入します)。

主な相続税の申告書については、以下の表にまとめました。

主な相続税の申告書一覧

| 主な申告書の種類 | 内 容 | |

| 第1表 | 相続税の申告書(付表1~5あり) | 課税価格の合計額、相続税の総額、各人の納付税額の計算 |

| 第2表 | 相続税の総額の計算書 | |

| 第3表 | 財産を取得した人のうちに農業相続人がいる場合の各人の算出税額の計算書 | 農業投資価格による相続税額の計算 |

| 第4表 | 相続税額の加算金額の計算書(付表あり) | 税額控除額の計算 |

| 第4表の2 | 暦年課税分の贈与税額控除額の計算書 | |

| 第5表 | 配偶者の税額軽減の計算書 | |

| 第6表 | 未成年者控除額・障害者控除額の計算書 | |

| 第7表 | 相次相続控除額の計算書 | |

| 第8表 | 外国税額控除・農地等納税猶予税額の計算書 | |

| 第8の2表 | 株式等納税猶予税額の計算書(付表1~4あり) | |

| 第8の3表 | 山林納税猶予税額の計算書(付表あり) | |

| 第8の4表 | 医療法人持分納税猶予税額・税額控除の計算書(付表あり) | |

| 第8の5表 | 納税猶予税額等の調整計算書 | |

| 第9表 | 生命保険金などの明細書 | 課税財産および被相続人の債務などについての計算や明細 |

| 第10表 | 退職手当金などの明細書 | |

| 第11表 | 相続税にかかる財産の明細書 | |

| 第11の2表 | 相続時精算課税適用財産の明細書/相続時精算課税分の贈与税額控除額の計算書 | |

| 第11・11の2表の付表1~4 | 小規模宅地等についての課税価格の計算明細書(別表あり)他 | |

| 第12表 | 農地等についての納税猶予の適用を受ける特例農地等の明細書 | |

| 第13表 | 債務及び葬式費用の明細書 | |

| 第14表 | 純資産価格に加算される暦年課税分の贈与財産価額及び~(略)の明細書 | |

| 第15表 | 相続財産の種類別価額表 | |

なお、相続税の申告書の用紙は最寄りの税務署や、下記↓国税庁のホームページからも提供されています。

参考 相続税の申告書等の様式一覧(令和3年分用)国税庁相続税申告書の記入順序にいて

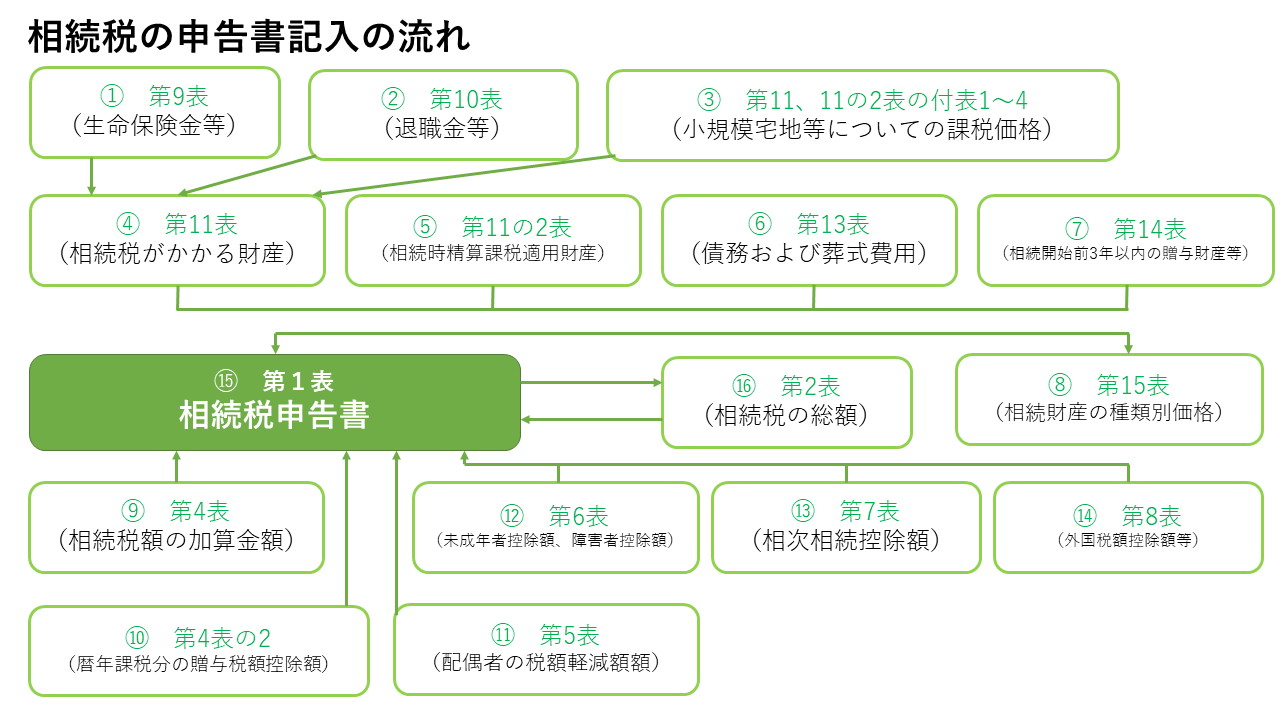

相続税の申告は、第1表から第15表まである申告書・付表の必要書類を作成し、申告者全員が署名押印して税務署に提出します。

提出する税務署は、被相続人の死亡時の住所地を管轄する税務署になります。

STEP1

第1段階として、最初に相続する財産を全て確認・把握したら、申告書の第9表から第15表を作成します。

STEP2

相続財産を全て記入し、評価額などを算出できたら、次に第2段階として、第1表、第2表を用いて相続税を計算します。

第1表には、被相続人の財産評価額や法定相続人の数、按分割合、控除額、申告納税額などを記入します。

第2表は、法定相続人の詳細や相続税の総額を記入します。そして、第11表で相続税がかかる財産の詳細を記入します。

STEP3

第3段階として、控除額を計算して最終的な相続税を算出します(第5~第8表)。適用する税額控除がない場合は記入する必要はありません。

第1表に税額控除額を転記し、納付すべき相続税額を算出します。

相続税で使える主な控除や特例一覧。相続税の税負担が軽くなる重要な制度を解説

相続税で使える主な控除や特例一覧。相続税の税負担が軽くなる重要な制度を解説

その他、生命保険金の受取りがある場合は第9表を作成します。

このように必要な書類を選び、記入の順序にしたがって申告書類を作成しましょう。

具体的な申告書の書き方や記入上の注意等は、下記↓国税庁ホームページから確認することができます。

参考 相続税の申告のしかた(令和3年分用)国税庁相続税の申告は相続専門の税理士に依頼しましょう

相続税の申告書は複雑なため、申告書の作成は相続税の専門家でさえ難しいのが現状です。

また、相続税の申告後の税務調査の対応を考えると自分で行うことはリスクがあります。

それは、税理士に依頼せずに自分で行った人が税務調査に選ばれる確率は、税理士が申告した場合に比べてはるかに高いという結果が出ているからです。

さらに、相続税対策を検討しながらできるだけ有利に申告すること、二次相続のことも考えながら申告することなど、正確に申告することはもちろんですが、検討しなければならないことがたくさんあります。

あなたがご自身で相続税の申告書を作成することは難しいと感じたら、できるだけ早く相続税専門の税理士に依頼しましょう。

相続税の申告・納付の期限は、相続の開始があったことを知った日の翌日から10ヶ月以内に行う必要があるからです。

早めに依頼すれば、税理士は丁寧に調査しながらじっくりと検討して、できるだけ有利な方法で申告書を作成することができます。

税理士に依頼する場合の注意点

最後に、相続税の申告を税理士に依頼する場合の注意点をご案内します。

依頼した後で後悔しないように、契約前に一つ一つ確実にチェックしておきましょう。

- 自分で申告書を作成するのが難しいと感じたら、すぐに税理士をさがす

- 税理士は、相続税専門の税理士がいる事務所を選ぶ(相続案件を多く扱っている税理士を選ぶ)

- 複数の税理士事務所から見積もりをとり比較する(見積書は金額の根拠が明確で、項目ごとに具体的に記載されているか)

- 対面で相談したり、Zoomなどを用いて打ち合わせしてから決める

静岡相続手続きサポートセンターは、相続税専門の税理士や相続手続き専門の行政書士、相続に精通したスタッフが多数所属する団体です。

相続税の申告や相続手続き等は、毎年、年間200件以上の手続きをお手伝いさせていただいております。

相続税の申告や相続手続きでお困りの方は、私たち静岡相続手続きサポートセンターにお問い合わせください。